خلال السنوات العشر من 2011 الى 2021 ارتفعت مستويات استخدام بطاقات الخصم لدي مواطني العالم بنسب متفاوتة كان متوسطها العام في حدود 42%، مدفوعة بالأساس بعلاقة طردية بين دخل الافراد وانتشار التكنولوجيا المالية، وسجلت الدنمارك أعلى نسبة نمو في استخدام هذه البطاقات بنسبة قدرها 99.02% من اجمالي عدد الفئة العمرية 15 سنة فأكثر، وجاءت دولة جنوب السودان في ذيل القائمة بنسبة نمو 0.86%، وذلك من بين 145 دولة و7 مناطق جغرافية و6 شرائح للدخل، و3 مجموعات اقتصادية وهي منطقة اليورو، ومنظمة التعاون الاقتصادي والتنمية، والعالم العربي، فيما تبين أن 53% فقط من ساكني العالم يملكون بطاقات خصم مباشر، وذلك كله وفق تحليل جسور للبيانات الأولية الصادرة عن البنك الدولي في هذا الشأن.

بطاقات الخصم نفع أم ضرر

مع بدء ظهور بطاقات الخصم المباشر وماكينات الصراف الآلي منتصف القرن الماضي عام 1966 بالتحديد، تم تدريجياً اختزال الحسابات المصرفية في بطاقات بلاستيكية توضع في جيوب الملايين، لتسهيل التعاملات اليومية للأفراد والشركات وغيرت أساليب تعاملاتهم المالية حتى أنها بالفعل حَلَت منذ سنوات محل العملات الورقية والشيكات مع تطور التكنولوجية المالية، خاصةً بعد تزايد عدد التطبيقات الجديدة التي تساعد على تسديد فواتير خدماتهم إليكترونياً وتنامي الثقة في استخدامها، علاوة على انتشار التسوق عبر الانترنت. وكان من شروط إقتناء بطاقة الخصم وجود رصيد مصرفي للمستخدم مما يشجعه على الإنفاق لكن ضمن حدود ميزانيته، والأهم أنه لا يتحمل أية فوائد مصرفية لأن الإنفاق يكون مباشر من رصيده الشخصي بدون اقتراض من المصارف، ومن ثمَ يحميه من تراكم الديون وتضخمها. فضلاً على انها وفرت جهد الاستعلام عن الارصدة ومتابعة التعاملات المالية بالحساب، كما وفرت على الشركات اجراءات صرف المرتبات للعاملين نقداً. واعتماداً على نفس مبدأ الإنفاق من رصيد شخصي قائم، ظهرت بطاقات الدفع المسبق التي يتم شحنها بمبلغ من المال بدون وجود حساب مصرفي. غير أن بطاقات الخصم، على عكس بطاقات الائتمان، لا تصلح في أوقات الطوارىء حال ضرورة إنفاق مبلغ كبير لا يوجد في الحساب، والذي يُعَد عيباً في نظر الكثيرين يدفعهم لاقتناء بطاقات الائتمان.

مع بدء ظهور بطاقات الخصم المباشر وماكينات الصراف الآلي منتصف القرن الماضي عام 1966 بالتحديد، تم تدريجياً اختزال الحسابات المصرفية في بطاقات بلاستيكية توضع في جيوب الملايين، لتسهيل التعاملات اليومية للأفراد والشركات وغيرت أساليب تعاملاتهم المالية حتى أنها بالفعل حَلَت منذ سنوات محل العملات الورقية والشيكات مع تطور التكنولوجية المالية، خاصةً بعد تزايد عدد التطبيقات الجديدة التي تساعد على تسديد فواتير خدماتهم إليكترونياً وتنامي الثقة في استخدامها، علاوة على انتشار التسوق عبر الانترنت. وكان من شروط إقتناء بطاقة الخصم وجود رصيد مصرفي للمستخدم مما يشجعه على الإنفاق لكن ضمن حدود ميزانيته، والأهم أنه لا يتحمل أية فوائد مصرفية لأن الإنفاق يكون مباشر من رصيده الشخصي بدون اقتراض من المصارف، ومن ثمَ يحميه من تراكم الديون وتضخمها. فضلاً على انها وفرت جهد الاستعلام عن الارصدة ومتابعة التعاملات المالية بالحساب، كما وفرت على الشركات اجراءات صرف المرتبات للعاملين نقداً. واعتماداً على نفس مبدأ الإنفاق من رصيد شخصي قائم، ظهرت بطاقات الدفع المسبق التي يتم شحنها بمبلغ من المال بدون وجود حساب مصرفي. غير أن بطاقات الخصم، على عكس بطاقات الائتمان، لا تصلح في أوقات الطوارىء حال ضرورة إنفاق مبلغ كبير لا يوجد في الحساب، والذي يُعَد عيباً في نظر الكثيرين يدفعهم لاقتناء بطاقات الائتمان.

من 2011 حتى 2021:

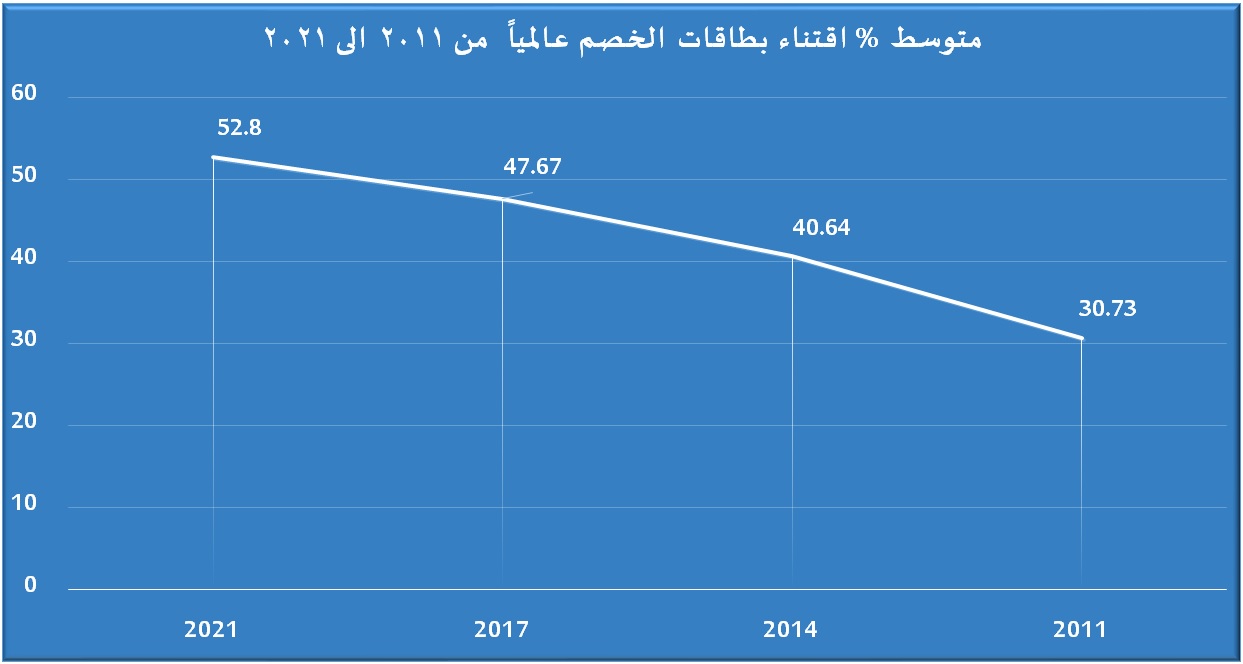

شهد الاتجاه العام زيادة تدريجية في متوسط نسب حاملي البطاقات خلال الفترة، حيث سجل مايقرب من 31% عام 2011، و40% في 2014، و47% عام 2017، وأخيراً 53% في 2021. وبذلك يكون متوسط نسبة الزيادة للسنوات الأربع حوالي 43% ، أما عام 2021 فقد كان معدل الزيادة حوالي 1.7 مرة مقارنةً بعام 2011، أي أقل من الضعف في 10 سنوات.

شهد الاتجاه العام زيادة تدريجية في متوسط نسب حاملي البطاقات خلال الفترة، حيث سجل مايقرب من 31% عام 2011، و40% في 2014، و47% عام 2017، وأخيراً 53% في 2021. وبذلك يكون متوسط نسبة الزيادة للسنوات الأربع حوالي 43% ، أما عام 2021 فقد كان معدل الزيادة حوالي 1.7 مرة مقارنةً بعام 2011، أي أقل من الضعف في 10 سنوات.

العلاقة بين الدخل والاقتناء

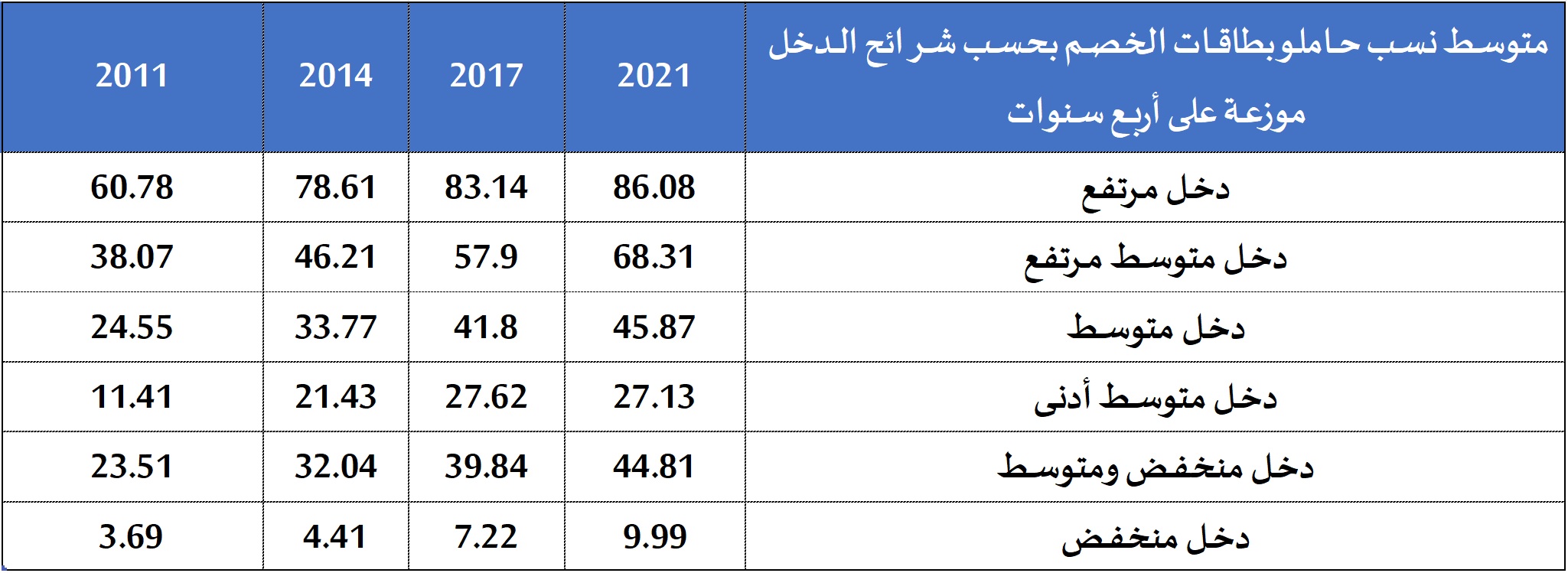

بصفة عامة توجد علاقة طردية بين الدخل واقتناء بطاقات الخصم، بمعنى أن أصحاب الدخل المرتفع هم أنفسهم أصحاب أكبر نسبة اقتناء لبطاقات الخصم، ففي عام 2021 كان 86% من أصحاب هذه البطاقات هم في الأصل من أصحاب الدخول المرتفعة، والعكس صحيح، حيث تنتمي النسب الأدنى- ومثلوا 10%- لشريحة الدخل المنخفض. أما ما بينهما، فهم أصحاب باقي الشرائح (المتوسط المرتفع، المتوسط، المتوسط الأدنى، المنخفض والمتوسط) تراوحت بين 68% الى 44% على التوالي في 2021. لذا تم تقسيم شرائح الدخل الست الواردة بالبيانات الأولية، الى 4 شرائح بحسب نسب حاملي البطاقات الأقل الى الأعلى.

الشريحة الأولى والأدنى: من 0% الى 10% من الذكور والإناث والمتوسط الإجمالي، تشاركتها الدول ذات الدخل المنخفض، والمتوسط الأدنى في مناطق جنوب آسيا والعالم العربي.

الشريحة الثانية: أكبر من 10% الى 50% من الذكور والإناث والمتوسط الإجمالي: من دول الدخل المنخفض، المنخفض والمتوسط، والمتوسط الأدنى، والمتوسط، والمتوسط المرتفع، في مناطق شرق آسيا والمحيط الهادىء، وجنوب آسيا، أوروبا وآسيا الوسطى، أمريكا اللاتينية ومنطقة البحر الكاريبي، أفريقيا جنوب الصحراء الكبرى، الشرق الاوسط وشمال إفريقيا، والعالم العربي.

الشريحة الثالثة: أكبر من 50% الى 90% من الذكور والإناث والمتوسط الإجمالي: وهم من دول الدخل المرتفع، والمتوسط المرتفع في مناطق شرق آسيا والمحيط الهادىء، أوروبا وآسيا الوسطى، أمريكا الشمالية، أمريكا اللاتينية ومنطقة البحر الكاريبي، منطقة اليورو، والدول الأعضاء بمنظمة التعاون الاقتصادي والتنمية، بعدد حوالي 60 دولة من ضمنها من الدول العربية السعودية، الامارات العربية، قطر، عُمان، والكويت.

الشريحة الرابعة والأعلى: من 90% الى 100% من الذكور والإناث والمتوسط الإجمالي: من دول الدخل المرتفع، والمتوسط المرتفع تمركزت في 25 دولة معظمها في أوروبا الشمالية والغربية مثل الدنمارك والتي امتلك جميع مواطنوها في آخر بيان عام 2021 بطاقات خصم ما عدا 0.98% في المتوسط، بالإضافة الى فنلندا، النرويج، السويد، استونيا، هولندا، بلجيكا، ألمانيا، النمسا، لوكسمبورج، المملكة المتحدة، أيرلندا، البرتغال، ومالطا، التشيك، سلوفينيا، سلوفيكيا، أيسلندا، ومن منطقة أقيانوسيا أستراليا ونيوزيلندا، ومن آسيا اليابان وسنغافورة، ومن الدول العربية الكويت، وكندا فقط من أمريكا الشمالية دون الولايات المتحدة الأمريكية.

الذكور والإناث

وفقا للبيانات الخاصة بأوضاع بطاقات الخصم بين الذكور والإناث عالميا خلال اربع سنوات ـ لم يكن من بينها عام 2022 ـ فقد كان متوسط الزيادة لدي الذكور أعلي منه لدي الإناث، بنسبة 46% و 39% علي التوالي. ما يعني أن نسبة الزيادة لدي الإناث بلغت 85% من الزيادة لدى الذكور.

وتراوحت نسبة الزيادة لدى الذكور في السنوات المختلفة بين 33% كحد أدني و 56% كحد اقصى، في حين تراوحت نسب الإناث بين 28% الى 49%. ولوحظ أن هناك أعلى 10 نسب زيادة في استخدام بطاقات الخصم، كان من بينها 8 مرات للإناث، مقابل 3 مرات للذكور، أعلاهم كانت للإناث في هولندا 99.49%، تلاها الذكور في الدنمارك 99.11%. لكن الغلبة كانت للرجال في العالم العربي فقد سجلت 37% و36% و26%، ثم 22% للإناث أنتهت بـ 8%.

وفي النهاية، أصبح من البديهي أن بطاقات الخصم لم تَعُد أختياراً أو أمتيازاً إضافياً يُمنح لصاحب الحساب المصرفي طالما يملك رصيداً مالياً في حسابه، أما من لا يقتنون بطاقات خصم فهم بالتأكيد من لا يملكون نقوداً من الأساس ليصدروا بها حسابات مصرفية، أو لعدم انتشار التكنولوجيا المالية، وهم نصف ساكني العالم تقريباً.

الرئيسية نشرة رقم عدد سبتمبر 2024